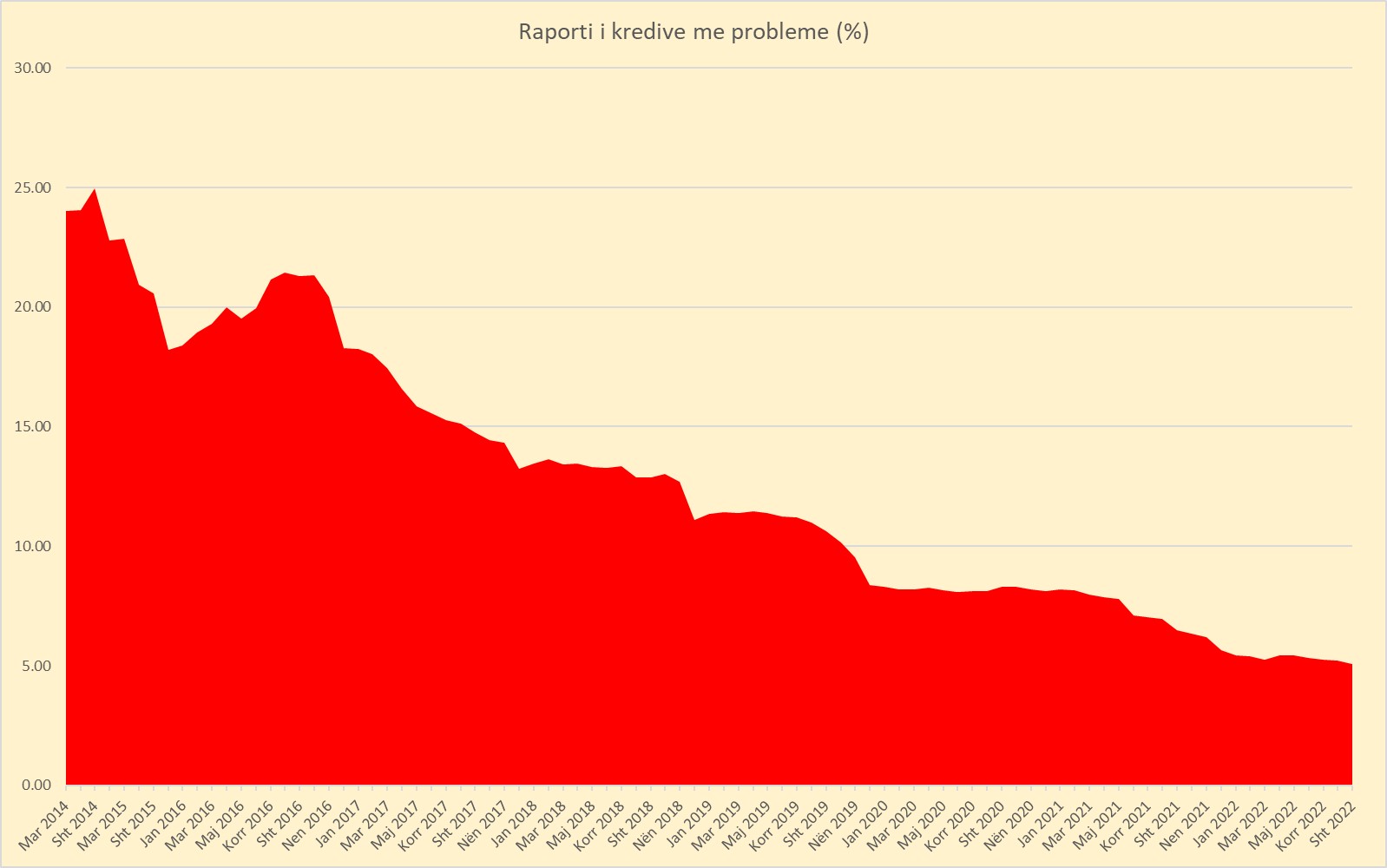

Sipas të dhënave nga Banka e Shqipërisë, ky tregues zbriti në nivelin 5%, nga 5.06% që kishte qenë në fund të muajit shtator. Rënia e raportit të kredive me probleme po ndikohet nga pozitivisht nga vijimësia e rritjes me ritme të mira e portofolit të kredisë, por edhe nga fakti që pasojat e inflacionit të lartë ende nuk janë përcjellë plotësisht në treguesit e prodhimit dhe të punësimit.

Sipas të dhënave të Bankës së Shqipërisë, portofoli i kredisë për ekonominë po vazhdon të ruajë ritme dyshifrore të rritjes. Në fund të muajit tetor, vlera totale e portofolit arriti në 722.3 miliardë lekë, në rritje me 11% krahasuar me të njëjtën periudhë të një viti më parë.

Kredia e re këtë vit vazhdon të shfaqë nivelet më të larta në të paktën shtatë vitet e fundit, pavarësisht një tendence ngadalësuese pas muajit shtator. Vijimësia e rritjes së kredisë është një faktor i rëndësishëm në ruajtjen e një tendence rënëse të kredive me probleme, sepse mundëson që për të njëjtën vlerë të kredive joperformuese pesha e tyre specifike të jetë më e ulët.

Megjithatë, bankierët besojnë se efektet e situatës aktuale makroekonomike, e karakterizuar nga norma të larta të inflacionit dhe nivele në rritje të normave të interesit, do të jenë më të dukshme gjatë vitit të ardhshëm.

Rritja e normës bazë të interesit dhe yield-eve të titujve qeveritarë këtë vit ka shtrenjtuar në mënyrë drastike këstet e kredisë së huamarrësve afatgjatë, sidomos në lekë, por edhe në euro. Çmimet e larta dhe kredia më e shtrenjtë bankare do të ngadalësojë konsumin dhe investimet, duke përcaktuar një rritje më të ulët ekonomike për vitin 2023. Një situatë e tillë me shumë të ngjarë do të reflektohet edhe në një përkeqësim të treguesve të punësimit.

Ekspertët e sektorit bankar presin që raporti i kredive me probleme të shënojë një rritje të lehtë gjatë vitit të ardhshëm dhe vrojtimet e fundit të aktivitetit kreditues tregojnë se ato po adoptojnë standarde më të shtrënguara të huadhënies.

Në tremujorin e tretë, kushtet e termat e kreditimit në kreditë e reja akorduar individëve janë shtrënguar për herë të parë mbas dy viteve. Përqasja më konservatore e bankave në kreditim u shpreh edhe në miratimin e kredive për individët në madhësi më të ulëta sesa ato të kërkuara, si edhe në shtimin e kërkesave për kolateral në raport me kredinë e marrë.

Tek bizneset, një tendencë e shtrëngimit të kushteve të kreditimit ishte shfaqur qysh në tremujorët e mëparshëm. Kushtet më të shtrënguara të kreditimit janë diktuar nga situata aktuale makroekonomike e financiare, dobësimi i kërkesës së brendshme dhe paqartësitë e shtuara lidhur me perspektivën e ekonomisë.

Këta faktorë kanë rritur shqetësimet e bankave lidhur me aftësinë paguese të bizneseve, sidomos të biznesit të vogël e të mesëm, i cili, nën optikën e vlerësimit të rreziqeve nga ana e bankave, konsiderohet si segmenti më i brishtë ndaj goditjeve në ekonomi./Monitor

Komente